- Расходы на ремонт: учет по ФСБУ 6/2020

- Ремонт и текущие расходы по действующим правилам

- Виды ремонтов основных средств

- Учет ремонта ОС

- Подготовьтесь к введению нового ФСБУ

- Выбор читателей

- В отпуск в 2021 году: расчет и выплата отпускных. Шпаргалка для бухгалтера

- Новый счет-фактура: ТОП 6 вопросов от бухгалтеров

- Что нового в счете-фактуре с 1 июля 2021

- Все про бухучет ремонта и техобслуживания основных средств

- Решение

- Основа для выводов

- Иллюстративные примеры

Расходы на ремонт: учет по ФСБУ 6/2020

По пока еще действующим правилам все затраты на ремонт нужно относить к текущим расходам, кроме случаев реконструкции или модернизации. В первом случае затраты единовременно включают в себестоимость, а во втором увеличивают балансовую стоимость ОС. Что изменится с 2022 года?

Ремонт и текущие расходы по действующим правилам

Вы знаете, что затраты на восстановление основных средств могут являться либо их ремонтом, либо реконструкцией (модернизацией).

В первом случае затраты единовременно включают в себестоимость, а во втором – увеличивают на их сумму балансовую стоимость ОС.

На основании действующих норм бухучета затраты на ремонт основных средств относятся к текущим расходам организации. Исключение — затраты на ремонт тех объектов, у которых еще не сформирована первоначальная стоимость, то есть тех, которые еще не учтены на счете 01.

Если первоначальная стоимость ОС еще не сформирована, то расходы на ремонт включают в его стоимость, увеличивая ее. Если же стоимость уже сформирована, то расходы включают в текущие расходы организации.

Виды ремонтов основных средств

Расходы на восстановление объекта основных средств называют ремонтом, если в результате не изменились срок его полезного использования, мощность, производительность и другие подобные характеристики.

Но ремонт, как вы знаете, бывает текущий и капитальный. Текущий проводят по мере необходимости – даже несколько раз в год. Его назначение – поддерживать имущество в рабочем состоянии, а поломки всегда случаются непредсказуемо.

Капитальный ремонт, как правило, тянется долго, может быть и больше года, и стоит гораздо дороже, чем текущий.

Учет ремонта ОС

Единицей учета ОС является инвентарный объект (п. 6 ПБУ 6/01, п. 10 ФСБУ 6/2020).

Что касается ремонта ОС, то в бухгалтерском учете по действующим правилам расходы на обслуживание (технический осмотр, уход и т. п.) и все виды ремонтов (текущий, средний, капитальный) ОС включают в себестоимость продукции:

Дебет 20 (23, 25, 26, 29, 44, . ) Кредит 10 (60, 69, 70, . )

– отражены затраты на обслуживание и ремонт основных средств.

С 2022 года расходы на проведение существенных ремонтов придется капитализировать, хотя такая возможность существовала и ранее (см. письмо Минфина от 9 января 2013 г. №07-02-18/01.

Этот принцип заложен в правила учета существенного ремонта в ФСБУ 6/2020. В новом стандарте существенные затраты на ремонт, технический осмотр или обслуживание основных средств с частотой более 12 месяцев или обычного операционного цикла дольше 12 месяцев признаются самостоятельными инвентарными объектами (п. 10 ФСБУ 6/2020).

Подготовьтесь к введению нового ФСБУ

Вместе с тем в стандарте требования к таким ОС не конкретизируются. Это значит, что фирме предстоит самостоятельно разработать методику учета таких активов и закрепить ее в учетной политике .

Кроме этого, не забудьте перенастроить свои бухгалтерские программы. В них придется заводить новую аналитику и классификаторы ОС, новые нормы амортизации.

Выбор читателей

В отпуск в 2021 году: расчет и выплата отпускных. Шпаргалка для бухгалтера

Новый счет-фактура: ТОП 6 вопросов от бухгалтеров

Что нового в счете-фактуре с 1 июля 2021

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Источник

Все про бухучет ремонта и техобслуживания основных средств

Законодательство о бухгалтерском учете, в частности, ПБУ 6/01, не содержит прямого указания на необходимость капитализации затрат, связанных с ремонтом и обслуживанием объекта основных средств. На практике такие затраты, как правило, признаются расходами того периода, когда они понесены, несмотря на то, что они обеспечивают поступление экономических выгод в течение нескольких отчетных периодов. Вследствие этого финансовый результат периода, в котором осуществляются такие затраты, оказывается заниженным, а финансовые результаты периодов в отсутствие этих затрат — завышенными.

В соответствии с пунктом 27 ПБУ 6/01: «Затраты на восстановление объекта основных средств отражаются в бухгалтерском учете отчетного периода, к которому они относятся. При этом затраты на модернизацию и реконструкцию объекта основных средств после их окончания увеличивают первоначальную стоимость такого объекта, если в результате модернизации и реконструкции улучшаются (повышаются) первоначально принятые нормативные показатели функционирования (срок полезного использования, мощность, качество применения и т.п.) объекта основных средств».

П. 27 ПБУ 6/01 поясняет норму о необходимости капитализации затрат только в части модернизации и реконструкции, не давая прямого указания по вопросу учета затрат на другие формы восстановления основных средств, таких как ремонт и обслуживание.

Ввиду того, что указанные затраты приносят экономические выгоды в течение длительного времени (более одного отчетного периода), требует пояснений фраза «отчетного периода, к которому они относятся». Из данной формулировки и всего п. 27 ПБУ 6/01 сложно сделать вывод, имеется ли ввиду длительный период, с которым соотносятся данные затраты, либо имеется ввиду период, когда затраты понесены.

До 2010 г. порядок учета затрат на ремонт и обслуживание регулировался п.п. 65, 72 ПВБУ № 34н. В частности, в предыдущей редакции п. 65 ПВБУ 34н звучал следующим образом: «Затраты, произведенные организацией в отчетном периоде, но относящиеся к следующим отчетным периодам, отражаются в бухгалтерском балансе отдельной статьей как расходы будущих периодов и подлежат списанию в порядке, устанавливаемом организацией (равномерно, пропорционально объему продукции и др.) в течение периода, к которому они относятся».

Норма в отношении ремонтов и обслуживания в п. 72 звучала следующим образом:

«В целях равномерного включения предстоящих расходов в издержки производства или обращения отчетного периода организация может создавать резервы на . ремонт основных средств . покрытие иных предвиденных затрат и другие цели, предусмотренные законодательством Российской Федерации, нормативными правовыми актами Министерства финансов Российской Федерации. В бухгалтерском балансе на конец отчетного года отражаются по отдельной статье остатки резервов, переходящие на следующий год, определенные исходя из правил, установленных нормативными актами системы нормативного регулирования бухгалтерского учета».

После изменения п. 65 ПВБУ 34н и исключения п. 72 из ПВБУ 34н порядок учета ремонтов и обслуживания стал неясным.

Решение

В случае, когда в ходе ремонта и обслуживания происходит замена частей, рекомендуется использовать схему учета частичной ликвидации объекта основных средств. В частности, необходимо произвести уменьшение стоимости основного средства на сумму остаточной стоимости выбывающей части и увеличить стоимость основного средства на сумму затрат по приобретению новой части, а также на сумму иных связанных затрат (например, затраты на монтаж этой части) (см. Иллюстративный пример № 3). Затраты на замену частей основных средств включаются в стоимость объектов основных средств.

Затраты на ремонт и обслуживание основных средств, осуществляемые с целью восстановления их полезных свойств и продления возможностей их эксплуатации в будущем, проводимые с периодичностью менее 12 месяцев (или обычного операционного цикла, если он превышает 12 месяцев), признаются текущими расходами периода, в котором они были понесены.

Затраты на ремонт и обслуживание в случае их несущественности по отдельности или в совокупности, рекомендуется учитывать в порядке, предусмотренном пунктом 9 настоящей Рекомендации.

Порядок отражения затрат на ремонт и обслуживание основных средств на счетах бухгалтерского учета устанавливается экономическим субъектом самостоятельно.

Основа для выводов

В п. 14 ПБУ 6/01 предусмотрено, что «стоимость основных средств, в которой они приняты к бухгалтерскому учету, не подлежит изменению, кроме случаев, установленных настоящим и иными положениями (стандартами) по бухгалтерскому учету.

Изменение первоначальной стоимости основных средств, в которой они приняты к бухгалтерскому учету, допускается в случаях достройки, дооборудования, реконструкции, модернизации, частичной ликвидации и переоценки объектов основных средств».

Статьей 3 Закона 402-ФЗ установлены определения стандартов и международных стандартов по бухгалтерскому учету:

«стандарт бухгалтерского учета — документ, устанавливающий минимально необходимые требования к бухгалтерскому учету, а также допустимые способы ведения бухгалтерского учета;

международный стандарт — стандарт бухгалтерского учета, применение которого является обычаем в международном деловом обороте независимо от конкретного наименования такого стандарта».

В пункте 7 ПБУ 1/08 указано, что: «. Если по конкретному вопросу в нормативных правовых актах не установлены способы ведения бухгалтерского учета, то при формировании учетной политики осуществляется разработка организацией соответствующего способа, исходя из настоящего и иных положений по бухгалтерскому учету, а также Международных стандартов финансовой отчетности. «.Таким образом, порядок ведения бухгалтерского учета затрат на ремонт и обслуживание объектов основных средств является вопросом, требующим детализации в учетной политике организации на основе МСФО.

Согласно п. 1 IAS 16 «цель настоящего стандарта состоит в определении порядка учета основных средств с тем, чтобы пользователи финансовой отчетности могли получать информацию об инвестициях предприятия в основные средства и об изменениях в составе таких инвестиций. Основными аспектами учета основных средств являются признание активов, определение их балансовой стоимости, а также соответствующих амортизационных отчислений и убытков от обесценения, подлежащих признанию». Балансовая стоимость (в трактовке п. 6 IAS 16) — это стоимость, в которой актив признается в отчетности.

Указанный международный стандарт регламентирует порядок формирования отчетности экономического субъекта. Из ст. 3 Закона 402-ФЗ следует, что под случаями «установленными настоящим и иными положениями (стандартами) по бухгалтерскому учету», подразумеваются:

- достройка, дооборудование, реконструкция, модернизация, частичная ликвидация и переоценка объектов основных средств (п. 14 ПБУ 6/01);

- замена частей (п. 13 IAS 16);

- технический осмотр (п. 14 IAS 16) и пр.

В то же время, применимость норм РСБУ (ПБУ 6/01) распространяется на формирование первоначальной стоимости инвентарных объектов основных средств, а применимость норм МСФО (IAS 16) — к балансовой стоимости (отражению в бухгалтерской (финансовой) отчетности), отражаемой по строке «Основные средства».

Пунктами 13, 70 IAS 16 предусмотрено включение затрат на регулярную замену частей объекта основных средств в балансовую стоимость указанного объекта, причем стоимость заменяемых частей подлежит списанию. Если для предприятия «практически невозможно» провести расчет стоимости заменяемой части, то оно может использовать первоначальную стоимость заменяющей части в качестве стоимости заменяемой части на момент ее приобретения.

Данные положения корреспондируют схожей норме п. 29 ПБУ 6/01, согласно которой выбытие объекта основных средств может иметь место в случае «частичной ликвидации при выполнении работ по реконструкции». Такая формулировка подразумевает выбытие частично ликвидируемой части и увеличение стоимости основного средства на сумму затрат по его реконструкции. При соотнесении данной нормы с МСФО, она соответствует той части нормы предыдущего абзаца, согласно которой при регулярной замене частей объекта основных средств сумма затрат по замене (например, стоимость самой части и затраты на монтаж) включается в стоимость объекта основных средств, а стоимость заменяемых частей подлежит списанию.

Таким образом, во всех случаях:

- частичной ликвидации при выполнении работ по реконструкции,

- замены частей при выполнении работ по ремонту,

- замены частей при выполнении работ по реконструкции

будет правильным использовать единый подход, в рамках которого стоимость выбывающих частей списывается, а новые части и стоимость работ по их установке (работ по монтажу, реконструкции, а при выполнении условий п. 7 настоящего Толкования — и работ по ремонту) капитализируется.

С экономической точки зрения затраты на восстановление полезных свойств основных средств (ремонты и обслуживание) направлены на продление срока их эксплуатации и обеспечивают поступление экономических выгод от таких затрат в будущем. В случаях осуществления таких затрат с периодичностью более 12 месяцев (или обычного операционного цикла, если он превышает 12 месяцев), экономические выгоды от их осуществления будут поступать в организацию в течение нескольких отчетных периодов. В этой связи оправданным методологическим подходом представляется признание в бухгалтерском учете внеоборотного актива в размере понесенных затрат с последующим списанием такого актива на расходы в течение периода поступления выгод, то есть до проведения следующего аналогичного мероприятия.

В п. 19. ПБУ 10/99 предусмотрено, что расходы признаются в отчете о финансовых результатах в том числе «путем их обоснованного распределения между отчетными периодами, когда расходы обуславливают получение доходов в течение нескольких отчетных периодов и когда связь между доходами и расходами не может быть определена четко или определяется косвенным путем».

В соответствии с п.65 ПВБУ № 34н: «Затраты, произведенные организацией в отчетном периоде, но относящиеся к следующим отчётным периодам, отражаются в бухгалтерском балансе в соответствии с условиями признания активов, установленными нормативными правовыми актами по бухгалтерскому учету, и подлежат списанию в порядке, установленном для списания стоимости активов данного вида».

Активами признаются ресурсы, контролируемые [1] экономическим субъектом в результате прошлых событий, способные приносить ему экономические выгоды в будущем, стоимость которых может быть надежно оценена.

Таким образом, поскольку затраты на проведение ремонтов и обслуживания в общем случае удовлетворяют критериям признания актива, а также с учетом п. 17-18 настоящего Толкования, их необходимо учитывать в составе внеоборотных активов, а не в текущих расходах.

В соответствии с ПБУ 4/99 показатели об отдельных активах должны приводиться в бухгалтерской отчетности обособленно в случае их существенности, и, если без знания о них заинтересованными пользователями невозможна оценка финансового положения организации или финансовых результатов ее деятельности. В соответствии с п.3 Приказа № 66н: «. организации самостоятельно определяют детализацию показателей по статьям отчетов. ».

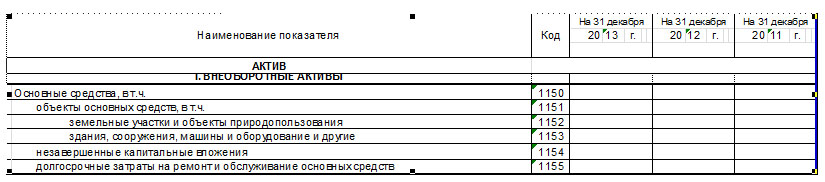

В таком случае, при обособлении рассматриваемых затрат в случае их существенности в бухгалтерском балансе смысл наименования показателя должен отражать сущность этого актива, то есть смысл наименования должен быть ясен пользователю бухгалтерской отчетности. Рекомендуемое наименование показателя — «Долгосрочные затраты на ремонт и обслуживание основных средств». Поскольку согласно нормам МСФО рассматриваемые затраты капитализируются в составе основных средств, данный показатель расшифровывает группу статей «Основные средства» (см. Иллюстративный пример № 1).

Согласно Рекомендациям аудиторам «регулярные крупные затраты, возникающие через определенные длительные временные интервалы (более 12 месяцев) на протяжении срока эксплуатации объекта основных средств, на проведение его ремонта и на иные аналогичные мероприятия (например, проверку технического состояния), отражаются в бухгалтерском балансе в разделе I „Внеоборотные активы“ как показатель, детализирующий данные, отраженные по группе статей „Основные средства“. С учетом пункта 7 ПБУ 1/2008 такие затраты погашаются в течение срока указанного временного интервала».

Таким образом, порядок признания затрат на ремонт и обслуживание, изложенный выше, соответствует подходу Минфина РФ к отражению рассматриваемых хозяйственных операций в бухгалтерской (финансовой) отчетности.

Иллюстративные примеры

Отражение в отчетности существенных затрат на проведение ремонта и обслуживания основных средств, проводимых с периодичностью более 12 месяцев

Пример № 2

Признание в учете существенных затрат на проведение периодического ремонта и обслуживания основных средств

Пусть первоначальная стоимость основного средства (самолет) составляет 1 000 000 тыс. руб., срок полезного использования — 20 лет, периодичность проведения ремонта и обслуживания — каждые 5 лет. Затраты на ремонт и обслуживание составляют 200 000 тыс. руб.

При признании в составе объекта основных средств «Самолет» выделяются 2 амортизируемых компонента:

Компонент 1 — «Самолет» = 800 000 тыс. руб. со сроком амортизации 20 лет. Сумма амортизации за год 40 000 тыс. руб.

Компонент 2 — «Периодический ремонт и техническое обслуживание самолета» = 200 000 тыс. руб. со сроком амортизации 5 лет. Сумма амортизации за год 40 000 тыс. руб.

Сумма амортизации всего самолета за год — 80 000 тыс. руб.

Пример № 3

Замена частей объекта основных средств

Пусть первоначальная стоимость основного средства (трактор) составляет 1 000 000 руб., срок полезного использования — 20 лет. В составе трактора имеется часть «двигатель», которая в силу поломки пришла в негодность через 10 лет после начала эксплуатации трактора (срок службы первого двигателя по паспорту — 20 лет). На момент выбытия двигателя рыночная стоимость нового трактора составляет 2 000 000 руб., двигателя — 500 000 руб. Согласно паспорту вновь приобретенного двигателя его срок полезного использования составляет 10 лет. Стоимость услуг по установке двигателя составляет 50 000 руб.

Доля двигателя в первоначальной стоимости трактора определяется расчетным путем: 1 000 000 * 500 000 / 2 000 000 = 250 000 руб. На момент выбытия доля начисленной амортизации составляет 50%. Стоимость выбывающей части составляет 250 000 * 50% = 125 000 руб.

Остаточная (балансовая) стоимость трактора после ремонта составляет 500 000 — 125 000 500 000 50 000 = 925 000 руб. (в том числе двигатель 550 000 руб.).

Стоимость трактора, учитываемая на счете 01 «Основные средства», составляет 1 000 000 — 250 000 500 000 50 000 = 1 300 000 руб. (в том числе двигатель 550 000 руб.)

Сумма амортизации трактора, учитываемая на счете 02 «Амортизация основных средств», составляет 500 000 — 125 000 = 375 000 руб. (в том числе двигатель 0 руб.).

Годовая амортизация после замены части:

Трактор (без двигателя): 750 000 руб. / 20 = 37 500 руб.

Двигатель: 550 000 руб. / 10 = 55 000 руб.

Итого: 92 500 руб.

[1] Контроль — способность экономического субъекта, возникшая в силу закона или договора, принимать решения об использовании актива способом, который, с точки зрения экономического субъекта и с учетом ограничений, налагаемых законом или договором, обеспечивает значительный приток экономических выгод, а также ограничивать доступ иных лиц к таким экономическим выгодам.

Источник